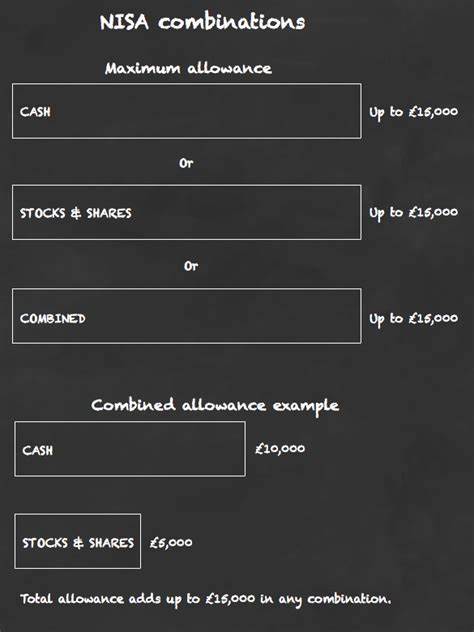

عندما يتعلق الأمر بالاستثمار، يعتبر فتح حساب استثماري مثل حساب الأسهم وصناديق الاستثمار (Stocks and Shares ISA) وسيلة فعالة لبناء ثروة على مدى فترة طويلة. دعونا نتحدث عن كيفية استثمار مبلغ 500 جنيه إسترليني شهريًا بهدف تحقيق دخل سنوي متكرر قدره 41,881 جنيه إسترليني. في هذا المقال، نبدأ برحلة استثمارية مثيرة، محور اهتمامها هو كيفية الاستفادة من هذه الأداة المهمة. يعتبر الاستثمار في الأسهم وصناديق الاستثمار وسيلة ذكية لتجنب الآثار السلبية للضرائب، حيث يوفر حساب الأسهم وصناديق الاستثمار (ISA) إعفاءً ضريبيًا يجعله الخيار الأمثل للمستثمرين. على سبيل المثال، إذا كنت تخطط لاستثمار 500 جنيه إسترليني شهريًا على مدى 30 عامًا، فمن المتوقع أن تنمو استثماراتك بشكل كبير، مما يسمح لك بتجاوز عتبة المليون جنيه إسترليني. لكن كيف يمكن الوصول إلى هذا الهدف الطموح؟ لنبدأ أولاً بفهم كيفية عمل حساب الأسهم وصناديق الاستثمار. إذا استثمرت 500 جنيه إسترليني شهريًا، على فرض أن معدل العائد السنوي هو 9.64% (وهو متوسط العائد على مدى السنوات العشر الماضية)، فبعد 30 عامًا، يمكن أن تصل قيمة استثماراتك إلى 1,047,026 جنيه إسترليني. هذه القفزة الكبيرة في القيمة تتطلب تطبيق استراتيجية مستدامة وناجحة. في الأساس، يعتمد النمو الاستثماري على مفهوم الفائدة المركبة، والذي يمكن أن يكون له تأثير كبير على المدى الطويل. الفائدة المركبة تعني أنك لا تكسب فقط على استثمارك الأصلي، بل أيضًا على الأرباح التي تحققت من استثماراتك السابقة. وبالتالي، كل £500 تستثمرها شهريًا ستعمل على زيادة أساس رأس المال الخاص بك، مما يؤدي إلى توليد المزيد من الأرباح بمرور الوقت. لكن دعونا نلقي نظرة فاحصة على الهدف النهائي، وهو تحقيق دخل سنوي قدره 41,881 جنيه إسترليني. بعد أن يصل مجموع استثماراتك إلى 1,047,026 جنيه إسترليني، يمكنك سحب 4% سنويًا، مما يمنحك دخلًا مستدامًا يتجاوز 41,000 جنيه إسترليني. وهو مبلغ يمكن أن يساهم بشكل كبير في تأمين نمط حياة مريح عند التقاعد. الاستثمار في شركات مثل "Legal & General" قد يكون خيارًا رائعًا. هذه الشركة معروفة بسياستها القوية لتنمية إيراداتها وتوزيعاتها النقدية، مما يجعلها خيارًا شائعًا لدى المستثمرين في حسابات الأسهم وصناديق الاستثمار. مع عائد سنوي يُتوقع أن يبلغ 9.2%، تعتبر هذه الشركة منصة مثالية للمستثمرين الذين يسعون لتحقيق دخل مستدام. ومع ذلك، يجب على المستثمرين أن يكونوا واعين للمخاطر التي تنطوي عليها السوق. فلا شيء مضمون في عالم الاستثمار، والمخاطر موجودة دائمًا. قد يتعرض المستثمرون لتقلبات السوق، وهذا يمكن أن يؤثر في القيمة الإجمالية لاستثماراتهم. لذلك، من المهم القيام بمزيد من الأبحاث والتحليل قبل اتخاذ أي قرارات استثمارية. من الجوانب المهمة أيضًا التي ينبغي مراعاتها هي التخفيف من التزامات الضرائب. كثير من المستثمرين يعرّضون أنفسهم لدفع ضرائب باهظة كنتيجة لعدم فهم العوامل المختلفة التي تؤثر على التزاماتهم الضريبية. بفضل حسابات الأسهم وصناديق الاستثمار، يمكن للمستثمرين الاستفادة من المزايا الضريبية وتقليل المبالغ التي تُدفَع إلى الحكومة. يجعل ذلك من الاستثمار في هذه الحسابات خيارًا جذابًا لمحبي الاستثمار الطموحين. بالطبع، مثلما يُعتبر الاستثمار وسيلة لتحقيق دخل مستدام، فإن الإدارة الحكيمة للاستثمار تلعب دورًا محوريًا. تحتاج إلى متابعة محفظتك الاستثمارية بانتظام، وإجراء التعديلات اللازمة بناءً على أداء السوق وتغيراته. فلنتذكر أن النظام المالي قد يتعرض لتغيرات غير متوقعة، وبالتالي فإن القدرة على التكيف مع تلك المتغيرات ستكون مفيدة جدًا. وربما يكون من الحكمة البحث عن استشارات مالية مهنية للحصول على نصائح متخصصة. يمكن لمستشار مالي مساعدتك في تحديد أفضل الطرق لاستثمار أموالك وضمان تحقيق أهدافك. تذكر أن اتخاذ قرارات مستنيرة هو مفتاح تحويل رؤيتك الاستثماري إلى واقع. لذا، إذا كنت تتطلع إلى تحقيق دخل سنوي قدره 41,881 جنيه إسترليني من خلال استثمار 500 جنيه إسترليني شهريًا في حساب أسهم وصناديق الاستثمار، فكن مستعدًا لتبني استراتيجية استثمار مدروسة. ابدأ باستثمار منتظم، واستغل الفائدة المركبة، وكن واعيًا للمخاطر. إذا اتبعت هذه الخطوات، فإنك ربما تكون في طريقك لتحقيق هدفك الطموح. في النهاية، يمكن أن يؤدي الالتزام والاستثمار الذكي إلىفتح آفاق جديدة للأمان المالي. استخدم إمكانيات حسابات الأسهم وصناديق الاستثمار لتحويل مدخراتك إلى دخل متكرر يضمن لك نمط حياة مريح في المستقبل. بالتأكيد، مع العطاء الفعّال والصبر، يمكنك الوصول إلى أهدافك المالية، وانطلق في رحلتك الاستثمارية نحو النجاح.。

الخطوة التالية